La 13 ianuarie 2018, a intrat în vigoare Directiva 2015/2366 privind serviciile de plată pe piața internă europeană (cunoscută sub denumirea de „PSD2 „).

Acest text își propune să :

- Adaptarea reglementărilor existente la noile servicii de plată electronică prin definirea unor norme comune în materie de securitate;

- Încurajarea apariției de noi actori și de noi soluții inovatoare prin crearea unui ecosistem care comunică pe baza API-urilor.

În Franța, directiva a fost transpusă în legislația națională prin intermediul Ordinul nr. 2017-1252 din 9 august 2017 crearea a două noi servicii de plată (serviciul de informare privind conturile și serviciul de inițiere a plăților) și a unei noi categorii de prestatori de servicii de plată (prestatori de servicii de informare privind conturile).

Evoluția utilizărilor, forța motrice a transformării bancare

Relația dintre clienți și bănci s-a schimbat în ultimii 15 ani. Agenția, care era principalul punct de întâlnire, este abandonată în favoarea aplicațiilor mobile ale diferiților jucători. Cifrele referitoare la multibancaritate și la mobilitatea bancară cresc în fiecare an.

Clienții cer băncii (băncilor) să fie mai receptive, mai disponibile și să ofere mai multe servicii.

Fintech-urile au profitat de aceste probleme și îi provoacă pe jucătorii tradiționali prin oferirea de servicii din ce în ce mai inovatoare. Îndemnate de metodele agile și de ciclurile de implementare continuă, aceste start-up-uri avansează într-un ritm frenetic și hiperprovocator.

Băncile trebuie să devină „companii API

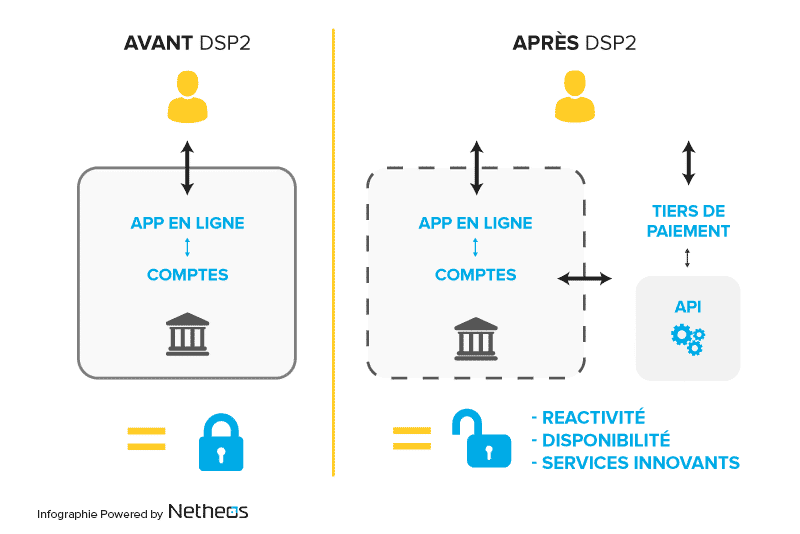

Pentru a putea oferi servicii financiare inovatoare, fintech-urile au nevoie de acces la datele bancare ale clienților lor. În absența unui sistem standardizat de schimb de informații, companiile fintech au recurs la așa-numita tehnică de „screen scraping”, care constă în a le cere clienților să se identifice pe site-ul web al băncii și apoi să extragă informațiile direct de pe pagina web a portalului bancar.

Băncile se opun acestei tehnici care, deși funcțională, ridică o problemă de securitate. În plus, băncile nu sunt foarte încântate de faptul că trebuie să își împărtășească „comoara” de date cu concurenți mai mult sau mai puțin direcți.

PSD2 clarifică situația, cerând băncilor să ofere furnizorilor de servicii de plată acces la conturile de plăți. Prin intermediul standardelor tehnice de reglementare (RTS), Comisia Europeană cere băncilor să creeze o interfață de programare a aplicațiilor (API) care să permită diferitelor servicii de plată să acceseze datele clienților lor.

Prin urmare, băncile sunt nevoite să își modernizeze infrastructurile, platformele de aplicații și procesele cu o viteză amețitoare și să învețe o nouă meserie pentru a putea comunica cu fintech-urile născute în era API-urilor.

În plus, băncile trebuie să facă aceste schimbări fără a afecta milioanele de clienți, în timp ce fintech-urile au doar câteva mii.

Plata nu este singura activitate care trebuie să inoveze

PSD2 este atât consecința, cât și cauza inovației care zguduie lumea finanțelor. Oferind un cadru juridic și tehnic clar, textul a eliminat ultimele obstacole, iar investițiile în fintech-uri au crescut de peste două ori în 2017 față de 2016 în Europa.

Inovarea afectează fiecare aspect al ofertei bancare. Plățile se află în mod evident în centrul revoluției, cu tehnologii financiare precum Sharepay, care oferă un card de plată pentru împărțirea cheltuielilor între mai multe conturi. Gestionarea conturilor evoluează, de asemenea, pe lângă urmărirea istorică a cheltuielilor, prin integrarea inteligenței artificiale pentru a prezice cheltuielile viitoare și, de exemplu, pentru a încuraja clienții să își mărească economiile în vederea vacanței de vară. Wells Fargo din Statele Unite tocmai a adăugat această funcționalitate în aplicația sa mobilă.

Procesul bancar KYC (Know Your Customer), procesul obligatoriu de identificare a clienților atunci când aceștia intră într-o relație sau când li se acordă un credit, de exemplu, nu a fost uitat de fintech-uri. Datorită PSD2, acum este posibil să se aibă acces ușor la istoricul clientului (cu acordul acestuia, desigur) și, astfel, să se consolideze un set de dovezi care să asigure identitatea clientului și existența reală a contului declarat. Acest tip de proces simplifică procesul de identificare, în special prin faptul că necesită mai puține documente justificative.

DSP2: Și acum?

Băncile nu doar că își deschid bazele de date pentru fintech-uri. Și acestea lansează inovații (interne sau în colaborare cu fintech-uri) în toate domeniile, fie că este vorba despre autentificare, cum ar fi Société Générale, care folosește selfie-uri și interviuri video pentru deschiderea unui cont bancar. Sau în relațiile cu clienții, cu recenta lansare a chatbot-ului Messenger de către LCL, de exemplu. În plus, PSD2 le deschide un nou model de afaceri, cel de furnizori de date. Aceștia vor putea să-și valorifice bogăția de date pe care o dețin și să recâștige controlul asupra acestora.

Deși este încă prea devreme pentru a trage concluzii din PSD2, este clar că ne aflăm doar la începutul unei serii de inovații majore în sectorul financiar.