Înainte de a aborda subiectul combaterii fraudei, este important să ne punem de acord asupra definiției fraudei: o acțiune deliberată și intenționată care are ca scop înșelarea, păcălirea sau escrocarea unei persoane sau a unei entități în scopul de a obține beneficii ilegale, în general pe seama altora. Există o multitudine de fraude care pot fi grupate în 7 tipuri: financiare, comerciale, de identitate, documentare, sociale, informatice și online.

Lupta împotriva fraudei (sau mai degrabă a fraudelor) reprezintă, prin urmare, toate acțiunile și măsurile puse în aplicare pentru a preveni, detecta și sancționa aceste acte frauduloase. Aceasta implică diverse părți interesate, cum ar fi autoritățile publice, companiile private și persoanele fizice. Practica este guvernată de legi și reglementări naționale, europene și internaționale.

Legea pentru combaterea fraudei

Care este principala provocare în lupta împotriva fraudei?

De la criza Covid-19 și consecințele acesteia asupra digitalizării societății, riscul de acte frauduloase a crescut considerabil. Potrivit unui studiu Euler Hermes – DFCG pentru anul 2021, 3 din 5 companii înregistrează o creștere a tentativelor de fraudă, dintre care 3 din 4 sunt atacuri de phishing. În același an, 1 din 4 companii a căzut victimă a fraudei dovedite.

Într-o lume digitală în continuă schimbare, în care apar cu regularitate noi forme de fraudăÎn acest context, principala provocare în lupta împotriva fraudei este de a proteja persoanele fizice, companiile și instituțiile de activități ilegale și frauduloase, pentru a asigura securitatea sistemului financiar. încredereintegritatea și transparența tranzacțiilor comerciale, financiare și digitale.

O luptă eficientă împotriva fraudei necesită o înțelegere aprofundată a tehnicilor utilizate de fraudatori, precum și punerea în aplicare a unor măsuri preventive și represive.

Ce legi și reglementări reglementează lupta împotriva fraudei în Franța?

În Franța, acesta se bazează pe un cadru juridic riguros. Iată care sunt principalele legi și reglementări pentru combaterea acestui flagel. Această listă nu este exhaustivă.

Legea Hamon

- Adoptată în 2014, Legea Hamon are ca scop consolidarea protecției consumatorilor și încurajarea unor practici comerciale mai echitabile.

- Această lege introduce o serie de măsuri specifice pentru a preveni practicile frauduloase în vânzările online. De exemplu, aceasta impune ca site-urile de comerț electronic săafișeze în mod clar informații despre produsele și serviciile oferite, inclusiv caracteristicile esențiale ale acestora, prețul total cu taxe incluse, condițiile de livrare și de plată, precum și condițiile de exercitare a dreptului de retragere.

- În plus, Legea Hamon majorează și sancțiunile pentru practicile comerciale înșelătoare sau agresive. Aceasta prevede amenzi de până la 15% din cifra de afaceri medie anuală generată în Franța de către societatea în cauză.

- Cod juridic: Codul consumatorului

Actul Sapin 2

- Adoptată în 2016, Legea Sapin 2 are ca scop consolidarea transparenței și a eticii în viața economică.

- În ceea ce privește frauda fiscală, această lege acordă autorităților competente puteri extinse pentru a investiga infracțiunile fiscale și pentru a recupera activele frauduloase.

- Printre principalele sale prevederi se numără crearea Agenției franceze anticorupție (AFA), însărcinată cu prevenirea și detectarea actelor de corupție, precum și implementarea unui sistem de „denunțare” pentru a încuraja raportarea actelor frauduloase.

- Cod juridic: Code monétaire et financier

A patra directivă LCB-FT

- Cea de-a patra directivă europeană are ca scop combaterea spălării banilor și a finanțării terorismului.

- Această directivă impune obligații stricte profesioniștilor din sectorul financiar, cum ar fi băncile, companiile de asigurări, notarii, avocații, agenții imobiliari etc., în ceea ce privește obligația de diligență față de clienți.

- Aceste obligații includ identificarea și verificarea identității clienților (KYC), monitorizarea continuă a mișcărilor financiare ale acestora (KYT) și raportarea tranzacțiilor suspecte autorităților relevante (în special TRACFIN și AMF).

- Cod juridic: Code monétaire et financier

Faceți o programare cu unul dintre experții noștri pentru a explora modul în care soluțiile Netheos vă permit să verificați identitatea utilizatorilor dumneavoastră, în siguranță și fără a pierde conversia.

A cincea directivă LCB-FT

- Cea de-a cincea directivă europeană LCB-FT (cunoscută și sub numele de AMD5) consolidează măsurile existente de combatere a fraudei financiare.

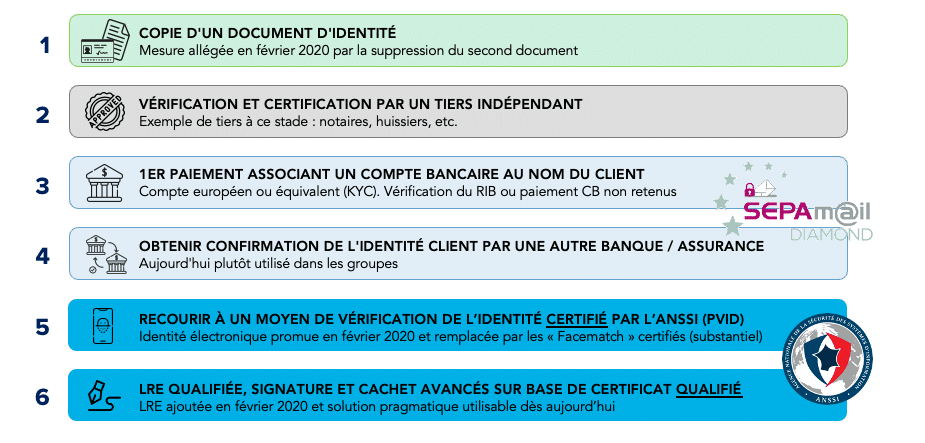

- În special, aceasta impune o mai mare vigilență prin specificarea măsurilor suplimentare care trebuie puse în aplicare în cazul unei relații de afaceri la distanță.

- Printre aceste măsuri se numără obligativitatea companiilor care intră sub incidența legii de a utiliza soluții certificate de ANSSI pentru a verifica identitatea clienților lor (semnătura electronică calificată, calea PVID, identitatea digitală etc.).

- Cod juridic: Code monétaire et financier

Legea pentru încrederea în economia digitală (LCEN)

- Adoptată în 2004, LCEN reglementează activitățile online și urmărește să prevină acțiunile frauduloase pe internet.

- Aceasta impune furnizorilor de servicii online să instituie măsuri de securitate adecvate pentru a proteja datele personale ale utilizatorilor.

- În plus, această lege include, de asemenea, prevederi specifice pentru combaterea spamming-ului (trimiterea de e-mailuri nesolicitate de marketing în masă sau de tip cybercriminal) și a conținutului ilegal pe internet.

- Cod juridic: Code de commerce

Legea pentru modernizarea economiei (LME)

- LME, adoptată în 2008, are ca scop promovarea concurenței și îmbunătățirea funcționării pieței.

- Acesta conține dispoziții specifice pentru a preveni practicile comerciale frauduloase, cum ar fi abuzul de poziție dominantă sau acordurile ilicite între întreprinderi.

- De exemplu, această lege consolidează competențele autorității de concurență în ceea ce privește investigarea practicilor anticoncurențiale și impunerea de sancțiuni companiilor care comit infracțiuni.

- Cod juridic: Code de commerce

Ce este legea din 23 octombrie 2018, cunoscută sub numele de "legea antifraudă"?

Legea din 23 octombrie 2018 privind lupta împotriva fraudei este un act legislativ care are ca scop îmbunătățirea detectării și reprimării fraudei. În timp ce legea pentru un stat în serviciul unei societăți de încredere (ESSOC) urmărea simplificarea relațiilor administrației cu utilizatorii, în special prin introducerea unui drept la eroare, legea din 23 octombrie 2018 o completează prin consolidarea sancțiunilor împotriva evazioniștilor fiscali (a cărei acțiune nu mai este o eroare, ci o acțiune deliberată).

Această lege are două obiective principale: o mai bună detectare și reținere a fraudei și o mai bună sancționare a acesteia. Pentru a atinge aceste obiective, textul introduce o serie de inovații semnificative:

- Crearea unei "poliții fiscale" în cadrul ministerului responsabil cu bugetul pentru a spori capacitățile de investigare judiciară în cazurile de fraudă fiscală.

- Consolidarea competențelor vamale de combatere a programelor informatice frauduloase concepute pentru a permite și a ascunde frauda.

- Îmbunătățirea colaborării între agenții responsabili de combaterea practicilor frauduloase în cadrul misiunilor de control și recuperare.

- Clarificarea obligațiilor fiscale ale platformelor de economie colaborativă pentru a utiliza mai bine datele colectate de autoritățile fiscale și pentru a îmbunătăți capacitatea acestora de a detecta veniturile nedeclarate.

De asemenea, au fost majorate sancțiunile pentru fraudă:

- aplicarea automată a practicii "naming and shaming", care vizează să facă publice sentințele pronunțate de instanțe (avertismente fiscale și sancțiuni administrative pecuniare) pentru cele mai grave cazuri de fraudă fiscală.

- Crearea unei sancțiuni administrative (în plus față de sancțiunile financiare existente) pentru profesioniștii complici la fraudă fiscală.

- Creșterea amenzilor la dublul sumei obținute în urma fraudei fiscale.

Webinar

Aflați mai multe descărcând infograficul nostru gratuit intitulat „5 niveluri de control pentru a opri frauda de identitate pe internet”

Cine luptă împotriva fraudei?

Actori în lupta împotriva fraudei în Franța și în UE

În Franța, o serie de actori joacă un rol esențial. Iată o listă a principalilor actori implicați.

- Autoritățile publice : Guvernul francez, prin intermediul diferitelor instituții, cum ar fi Ministerul Economiei și Finanțelor, Direcția Generală a Finanțelor Publice (DGFiP) și Direcția Generală a Concurenței, a Consumatorului și a Luptei Antifraudă (DGCCRF), este responsabil pentru punerea în aplicare a politicilor și măsurilor de combatere a fraudei. Rolul acestor autorități este de a detecta, preveni și sancționa actele frauduloase.

- Aplicarea legii: Poliția și jandarmeria sunt, de asemenea, implicate. Aceștia sunt responsabili de investigarea cazurilor de fraudă raportate, de arestarea suspecților de fraudă și de colectarea probelor necesare pentru urmărirea penală.

- Organisme de control: Mai multe organisme independente sunt responsabile de reglementarea în diferite sectoare. De exemplu, Autoritatea piețelor financiare (AMF) se asigură că tranzacțiile de pe piețele financiare se desfășoară în conformitate cu normele în vigoare, în timp ce Autoritatea de control prudențial și de rezoluție (ACPR) supraveghează activitățile bancare și protejează utilizatorii.

- Profesioniști din sectorul privat: Companiile, cum ar fi băncile și companiile de asigurări, au un rol important de jucat: trebuie să aplice măsuri interne de protecție pentru a-și proteja activitățile și clienții împotriva unor potențiale acte rău intenționate. Aceasta poate include utilizarea unor soluții avansate, cum ar fi cele oferite de Netheos, pentru a detecta schemele frauduloase printr-o alianță strategică între inteligența artificială și expertiza umană.

- Asociații și organizații neguvernamentale: Unele ONG-uri sunt dedicate în mod special luptei împotriva fraudei. Aceștia oferă informații, consiliere și sprijin victimelor fraudei, sensibilizează publicul cu privire la riscurile asociate fraudei și pledează pentru politici mai stricte de combatere a acestui flagel. Un exemplu este bine-cunoscuta asociație „30 millions de consommateurs”.

- Instituțiile europene: Comisia Europeană joacă un rol esențial în coordonarea eforturilor la nivelul UE. Acesta este responsabil de elaborarea de politici și reglementări pentru prevenirea și combaterea fraudei. Oficiul European de Luptă Antifraudă (OLAF) este, de asemenea, o instituție importantă care investighează cazurile de fraudă care afectează finanțele UE.

Cum luptă băncile împotriva fraudei?

Pentru a combate frauda, spălarea banilor și finanțarea terorismuluiLCB-FT), băncile trebuie să implementeze o strategie de gestionare a riscurilor și a conformității. Pentru a face acest lucru, trebuie să aplice un set de măsuri pentru a verifica identitatea și autenticitatea clienților potențiali: acest lucru este cunoscut sub numele de procesul de precauție privind clientela (CDD).

În cadrul acestui proces, băncile sunt obligate din punct de vedere legal să :

- Cunoașteți-vă clienții (procesul KYC )

- să își identifice în mod clar tranzacțiile (KYT sau procesul Know Your Transaction).

În plus, instituțiile bancare pun în aplicare o serie de măsuri suplimentare pentru a combate în mod activ frauda. Iată care sunt cele 5 acțiuni principale:

-

Implementarea de sisteme de securitate avansate

Investiții în tehnologii de ultimă generație, cum ar fi soluțiile de verificare a identității la distanță ale Netheos, care utilizează recunoașterea facială cu detecție activă sau pasivă în direct. Aceste instrumente sunt utilizate în general atunci când banca intră în relație cu clienții săi (de exemplu, atunci când se deschide un cont bancar) pentru a respecta obligațiile KYC. În special, aceste metode elimină riscul furtului de identitate (n.r. - practica de a prelua în mod deliberat identitatea unei alte persoane pentru a efectua acțiuni frauduloase).

-

Consolidarea protocoalelor de autentificare

Implementarea mai multor niveluri de autentificare pentru a se asigura că numai persoanele autorizate pot accesa un cont sau efectua operațiuni sensibile. Aceste măsuri, cunoscute sub numele de autentificare puternică, includ adesea utilizarea de parole complexe, autentificarea dublă (de exemplu, parola + validare prin e-mail sau primirea unui cod prin SMS) și notificări în cazul unei conexiuni suspecte de la un dispozitiv necunoscut.

-

Monitorizarea continuă a tranzacțiilor

Pentru a se conforma obligațiilor KYT, băncile folosesc instrumente avansate de analiză pentru a monitoriza în timp real tranzacțiile efectuate pe platformele lor. Acest lucru le permite să identifice rapid orice activitate neobișnuită sau frauduloasă și să ia măsuri imediate pentru a minimiza riscul.

-

Colaborarea cu autoritățile relevante

Colaborarea strânsă cu agențiile de aplicare a legii (în special cu ACPR și AMF) pentru a face schimb de informații esențiale (cum ar fi listele negre sau lista persoanelor expuse politic) și pentru a coopera în anchetele privind fraudele. Această colaborare consolidează detectarea și eliminarea activităților frauduloase.

-

Sensibilizare și formare

Băncile oferă periodic cursuri de formare pentru personalul lor, pentru a-l sensibiliza cu privire la noile tehnici de fraudă și pentru a-l informa cu privire la măsurile pe care trebuie să le ia pentru a identifica și raporta cazurile suspecte. De asemenea, aceștia își educă clienții, oferindu-le sfaturi despre cum să-și protejeze datele sensibile.

Faceți o programare cu unul dintre experții noștri pentru a explora modul în care soluțiile Netheos vă permit să verificați identitatea utilizatorilor dumneavoastră, în siguranță și fără a pierde conversia.

Cum putem combate eficient frauda astăzi?

Fraudele nu privesc doar companiile financiare, ci și pe toată lumea, și evoluează în același ritm cu noile tehnologii! Fie că sunteți un particular sau un profesionist, este important să puneți în aplicare măsuri preventive și curative.

Cum putem combate frauda bancară?

În calitate de persoană fizică, este esențial să luați măsuri pentru a combate frauda bancară. Iată o listă cuprinzătoare de recomandări pentru a vă ajuta să vă protejați informațiile financiare:

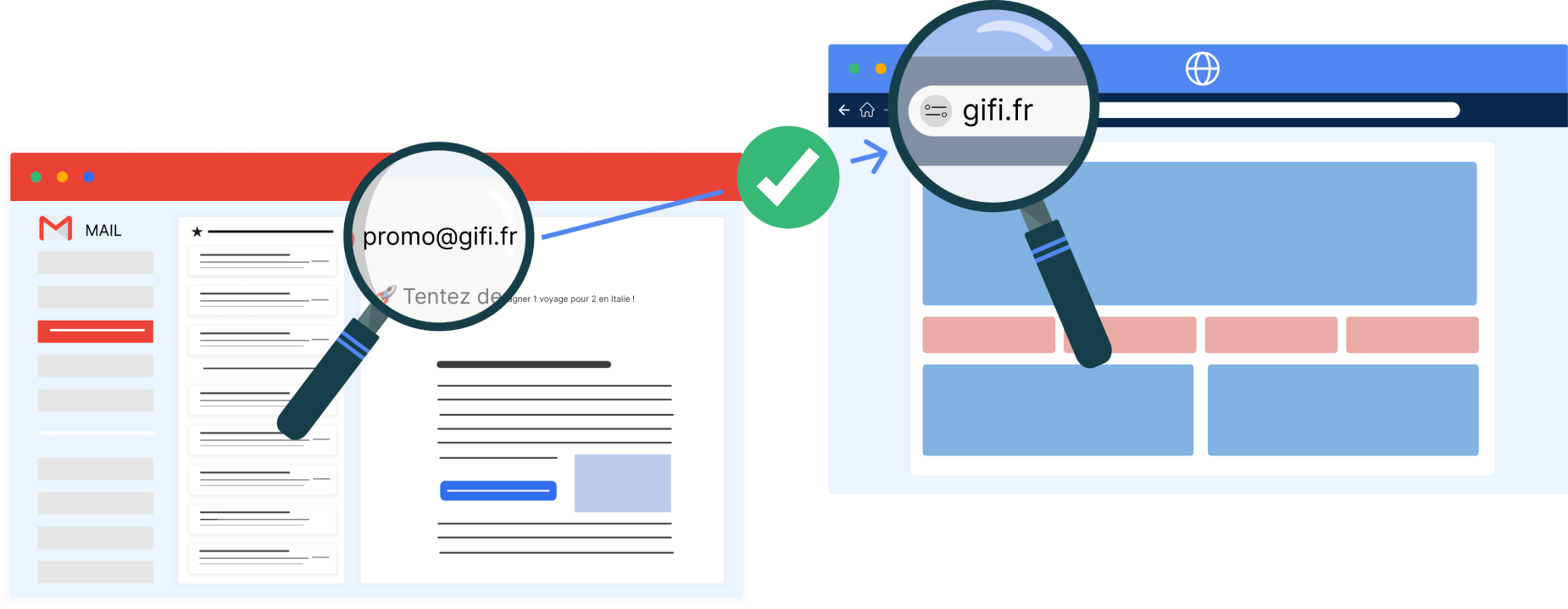

Fiți atenți la e-mail-uri și apeluri suspecte

- Nu răspundeți niciodată la solicitări de informații personale sau financiare prin e-mail sau telefon, mai ales dacă acestea par să provină de la banca dumneavoastră sau de la alte instituții financiare. Instituțiile financiare nu vă vor cere niciodată să le furnizați detaliile bancare, codurile cardului de credit sau datele de conectare prin e-mail, telefon sau SMS.

- Verificați întotdeauna identitatea expeditorului: numele de domeniu al adresei de e-mail (partea de după @) este, în general, înșelătoare. Verificați dacă acesta corespunde exact cu numele de domeniu al site-ului expeditorului (partea de după www.). De exemplu, dacă primiți un e-mail de la Gifi, acesta va fi probabil autentic dacă adresa de e-mail este @gifi.fr, deoarece site-ul lor este www.gifi.fr. Dacă, pe de altă parte, numele de domeniu este @gifi-promo.fr, este probabil că este vorba de un e-mail de phishing fraudulos.

- Nu faceți clic pe linkuri suspecte și nu descărcați atașamente de la expeditori necunoscuți.

Utilizați parole puternice

- Optați pentru parole complexe și unice pentru fiecare dintre conturile dvs. bancare.

- Ori de câte ori este posibil, combinați numere, litere majuscule și minuscule și caractere speciale.

- Evitați să folosiți parole evidente, cum ar fi data de naștere sau numele animalului de companie.

Feriți-vă de site-urile nesigure

- Verificați dacă site-urile pe care efectuați tranzacții sunt sigure. Căutați lacătul din bara de adrese și asigurați-vă că URL-ul începe cu„https://” și nu cu „http://”.

- Evitați site-urile web suspecte sau nesigure, în special cele care vă cer informații sensibile, cum ar fi datele bancare.

Supravegheați-vă regulat conturile

- Urmăriți cu atenție extrasele de cont și tranzacțiile online.

- Raportați imediat băncii dumneavoastră orice activitate suspectă și cereți-i să ia măsurile necesare pentru a vă proteja contul.

Utilizați o soluție de protecție online

- Instalați un software antivirus fiabil și asigurați-vă că acesta este întotdeauna actualizat.

- Utilizați un firewall pentru a vă proteja calculatorul împotriva intruziunilor rău intenționate.

Evitați să împărtășiți informații sensibile în public

- Evitați să comunicați date financiare sensibile, cum ar fi detaliile cardului bancar, în locuri publice sau prin rețele Wi-Fi nesecurizate.

Fiți la curent cu cele mai recente tehnici de fraudă

- Fiți la curent cu evoluția practicilor frauduloase, astfel încât să puteți adopta o abordare proactivă pentru a vă proteja informațiile financiare.

Cum putem combate frauda de identitate?

Frauda de identitate, care include furtul de identitate și frauda președintelui, este extrem de frecventă. De fapt, în top 5, frauda președintelui (fals) ocupă primul loc (47%), urmată îndeaproape de furtul de identitate (38%). Există instrumente disponibile pentru a contracara acest flagel. Netheos, specialist în verificarea identității din 2004, vă oferă 4 soluții pentru a combate frauda de identitate, în funcție de nevoile dumneavoastră în materie de securitate și de conformitate cu reglementările.

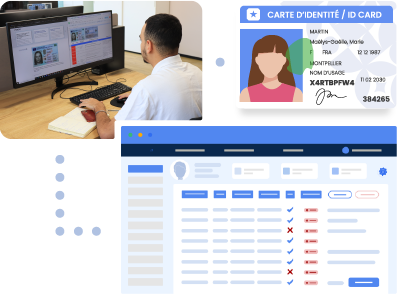

Combinând inteligența artificială cu o echipă de experți antifraudă, Netheos a optat pentru cel mai înalt nivel de securitate pentru procesele KYC de îmbarcare a clienților dumneavoastră. Disponibilă 24 de ore din 24, 7 zile din 7 și cu sediul la Montpellier, în Franța, echipa noastră este formată de experți în domeniul fraudei (ofițeri vamali, poliție de frontieră, tipografii naționale) și este capabilă să analizeze o mare varietate de documente (documente de identitate, documente justificative, certificate etc.).

Soluții pentru combaterea fraudei cu documente

Practicile de fraudă documentară includ contrafacerea și falsificarea documentelor oficiale (cărți de identitate, pașapoarte etc.), a documentelor administrative (facturi, venituri etc.), a diplomelor și certificatelor. Mai ușor de detectat decât identificarea persoanelor, verificarea manuală este extrem de consumatoare de timp.

Pentru a depăși această problemă, Netheos a creat o soluție care verifică automat documentele și bonurile folosind algoritmi de învățare automată și tehnologia OCR.

În doar 6 secunde, sunt efectuate 4 niveluri de control asupra documentului:

- Calitate: este imaginea acceptabilă: clară, luminoasă, bine încadrată?

- Tip: este acesta documentul așteptat?

- Coerența: informațiile furnizate în momentul introducerii formularului sunt în concordanță cu datele din document?

- Autenticitate: este o contrafacere? Este documentul falsificat?

Soluția Netheos Doc Check poate fi utilizată pentru a verifica o gamă largă de documente, inclusiv documente de identitate (cărți de identitate, pașapoarte, permise de ședere etc.), fișe de plată, avize fiscale, facturi, programe de plată și certificate.

În sfârșit, pentru a asigura autenticitatea documentelor digitale, care sunt din ce în ce mai ușor de modificat, și mai ales de la 1 ianuarie 2018 și de la intrarea în vigoare a legilor privind combaterea fraudei în domeniul TVA și conformitatea software, a apărut un set de procese tehnice și organizaționale: arhivarea cu valoare probatorie. Aceasta se referă la procesul de înregistrare, stocare și recuperare a documentelor sau a datelor digitale pentru a dovedi autenticitatea, integritatea și inteligibilitatea acestora în cazul unui audit.

- AML și LCB-FT: definiție și misiuni

Completați formularul și vă vom contacta în cel mai scurt timp posibil.

Puteți descoperi :

- Cum vă putem satisface așteptările, problemele și nevoile dumneavoastră specifice

- O demonstrație personalizată, care vă permite să apreciați experiența fluidă pe care o oferim

- Feedback-ul clienților și studii de caz ale unor companii similare care au integrat soluțiile noastre

- Avantaje, beneficii și valoare în funcție de cazul dumneavoastră de utilizare