Qu'est-ce que le KYC en banque ?

Le KYC en banque est le processus de conformité réglementaire que les institutions bancaires doivent mettre en place pour connaître l’identité de leurs clients afin de prévenir et de lutter contre la fraude financière, le blanchiment d’argent et le financement du terrorisme (LCB-FT).

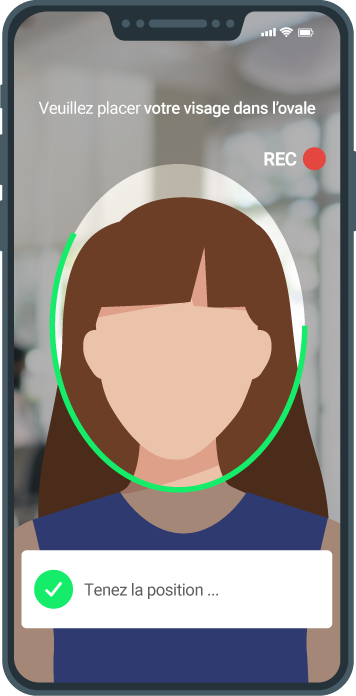

La procédure KYC, sigle de « Know Your Customer » ou connaissance du client en français, englobe une série de vérifications initiales et continues sur l’identité des clients, destinées à confirmer leur authenticité et à évaluer le niveau de risque de fraude ou de blanchiment d’argent qu’ils peuvent représenter. Ce processus inclut la vérification des documents d’identité, l’examen des listes de sanctions internationales, le contrôle des Personnes Politiquement Exposées (PPE), la correspondance des visages des clients avec la photo de leur carte d’identité grâce à des technologies de reconnaissance faciale, et bien d’autres mesures.

La Banque Postale, Floa Bank, Advanzia ou encore Xpollens utilisent les technologies de vérification d’identité à distance par Intelligence Artificielle de Namirial, leur offrant les dernières avancées technologiques en matière de régulation et de conformité.

La connaissance du client pour les banques va au-delà de la simple vérification des pièces d’identité au moment de la souscription d’un nouveau client. Une fois ce contrôle initial effectué, les institutions bancaires doivent entreprendre une Diligence Raisonnable du client (DDC) de manière continue. Cette diligence varie en fonction du niveau de risque associé à chaque client, déterminé lors de son entrée en relation. Ainsi, la fréquence et la profondeur des évaluations KYC sont ajustées en fonction du potentiel de risque lié à chaque individu, avec des mesures de prévention plus sévères appliquées aux cas les plus risqués.

Prenez rendez-vous avec l’un de nos experts pour explorer comment les solutions Netheos vous permettent de vérifier l’identité de vos utilisateurs, en tout sécurité et sans perdre en conversion.

Quelles réglementations KYC pour les banques ?

Les réglementations KYC (Know Your Customer) pour les banques sont issues de la nécessité de lutter contre le blanchiment de capitaux et le financement du terrorisme. Originellement basées sur des mesures législatives anti-blanchiment, elles ont évolué avec le temps à travers des directives majeures au niveau européen et des recommandations internationales, amenant à une réglementation sophistiquée et exhaustive au sein du secteur bancaire.

Au niveau international, les banques s’alignent sur les normes établies par le Groupe d’Action Financière (GAFI). Ces normes définissent les recommandations mondiales visant à prévenir le blanchiment d’argent et le financement du terrorisme, façonnant ainsi le cadre global des pratiques KYC dans le secteur financier.

Du côté européen, nous observons une série de Directives Anti-Blanchiment (AML/LCB-FT), avec les 3ème, 4ème, 5ème, et récemment la 6ème Directive (UE 2018/1673). Ces directives ont considérablement étoffé les exigences réglementaires au fil des ans. La 6ème Directive, par exemple, met l’accent sur une diligence raisonnable approfondie, l’identification des bénéficiaires effectifs, et élargit les exigences KYC à de nouveaux secteurs tout en renforçant les mesures de transparence.

En France, la réglementation KYC est principalement encadrée par des dispositions spécifiques au sein du Code Monétaire et Financier (CMF), qui retranscrit les obligations européennes à l’échelle nationale. Les articles L561-1 à L561-50 du CMF précisent les mesures de vigilance, incluant les procédures KYC, imposées aux entités financières. En outre, la Loi Sapin II et l’Ordonnance n° 2016-1635 complètent ce cadre législatif, en enrichissant les dispositifs de lutte contre la corruption, le blanchiment d’argent, et le financement du terrorisme.

À cela s’ajoutent des réglementations concernant le respect de la vie privée et la protection des données des individus, avec le Règlement Général sur la Protection des Données (RGPD) à l’échelle européenne et la loi Informatique et Libertés en France. Ces règles assurent une gestion éthique et sécurisée des données personnelles recueillies par les banques dans le cadre des processus KYC.

Pour finir, les banques doivent également tenir compte des lignes directrices spécifiques au secteur fournies par l’Autorité de contrôle prudentiel et de résolution (ACPR) en France. Ces directives abordent des aspects opérationnels et techniques liés à l’identification, la vérification de l’identité, et la connaissance du client, renforçant ainsi la robustesse des dispositifs KYC au sein des institutions financières.

Ce labyrinthe réglementaire complexe dicte la manière dont les banques doivent procéder pour connaître leurs clients, avec comme objectif ultime de se prémunir contre l’utilisation de leurs services pour des activités illégales tout en assurant la protection des données personnelles.

Quelle sanction en cas de manquement à la procédure KYC ?

L’importance de la conformité KYC pour les banques ne se limite pas à la prévention de la fraude ; elle est aussi cruciale pour se protéger contre les conséquences désastreuses de non-conformité, telles que des amendes et pénalités financières significatives, qui s’élevaient en 2022 à environ 2 milliards de dollars à l’échelle mondiale, et d’autres dommages réputationnels pouvant dériver de scandales financiers. Cette démarche de vigilance permanente est donc indispensable pour sécuriser le système financier et maintenir la confiance du public dans les institutions bancaires.

Quels sont les documents KYC demandés par les banques ?

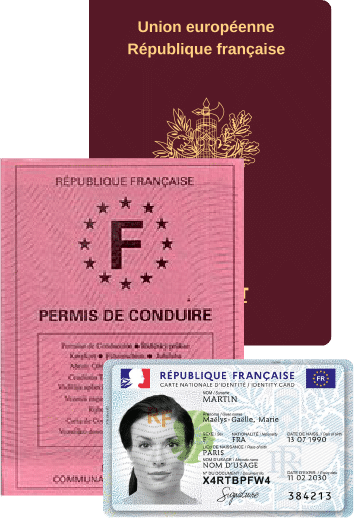

Les documents KYC demandés par les banques lors de l’ouverture d’un compte constituent une étape cruciale de la procédure de connaissance du client. Ces documents, obtenus grâce au remplissage de formulaires KYC, permettent à la banque de recueillir des informations essentielles sur l’identité du client, son emploi, son activité entrepreneuriale et ses sources de revenus, afin de valider son identité et d’évaluer le niveau de risque associé à son profil, notamment en termes d’implication dans des activités illégales telles que le blanchiment d’argent, la fraude, ou la corruption.

Pour les particuliers, les documents KYC requis peuvent inclure, mais ne se limitent pas à :

- Passeports ou cartes d’identité nationales

- Numéros de sécurité sociale

- Justificatifs de domicile

- Numéros de déclaration fiscale

- Contrats de travail pour prouver l’emploi et le niveau de revenus.

- Relevés bancaires récents fournissant une vue d’ensemble des finances personnelles.

Pour les entreprises, le formulaire KYC bancaire pourrait demander des informations et documents supplémentaires tels que :

- Informations financières détaillées pour une compréhension approfondie de la santé financière de l’entreprise.

- Documents relatifs à la structure de l’entreprise pour une vue d’ensemble de sa forme juridique et de sa propriété.

- Analyses des activités de l’entreprise pour comprendre le secteur d’activité et son modèle d’affaires.

Prenez rendez-vous avec l’un de nos experts pour explorer comment les solutions Netheos vous permettent de vérifier l’identité de vos utilisateurs, en tout sécurité et sans perdre en conversion.

Procédure KYC : comment les banques vérifient elles l'identité de leurs clients ?

Pour comprendre les 5 étapes de la procédure KYC des banques, il est essentiel de se pencher sur les 3 piliers qui la compose :

Le Customer Identification Program (CIP), ou programme d’identification du client, est la toute première étape dans laquelle une banque vérifie l’authenticité des clients en collectant des données cruciales telles que le nom, l’adresse, la date de naissance et le numéro d’identité officiel. Pour les entreprises, cela inclut également la collecte de permis d’exploitation, de statuts et l’identification des bénéficiaires effectifs ultimes (BEU).

La Customer Due Diligence (CDD), ou vigilance raisonnable, permet ensuite aux institutions financières d’évaluer le niveau de risque associé à chaque client. Cela se fait à travers trois niveaux de diligence, chacun adapté selon le profil de risque du client, allant d’une vigilance allégée (SDD) pour les risques très faibles à une vigilance renforcée (EDD) pour les risques plus élevés. Cette étape implique souvent la collecte d’informations supplémentaires et la réalisation de vérifications plus approfondies.

Enfin, la surveillance continue permet aux banques de maintenir un œil vigilant sur les activités de leurs clients au fil du temps pour identifier toute opération suspecte ou atypique : montant, type, destination et fréquence des transactions, ajout à une liste de Personnes Politiquement Exposées (PEE) ou de sanctions. Cette étape permet d’adapter le profil de risque du client et de collecter des informations supplémentaires si nécessaire, selon l’évolution de leur activité et de leur comportement.

Les 5 étapes de la procédure KYC en banque :

- Identification du client : La procédure commence par la collecte des données personnelles fondamentales du client, comme le nom, l’adresse, la date de naissance et le numéro de pièce d’identité. Cette étape pose les bases d’une solide identification.

- Collecte de la documentation nécessaire : Cette phase demeure l’essence du KYC, où les clients doivent fournir des documents justificatifs, tels que l’identification avec photo et les justificatifs de domicile. Pour les personnes morales, cela inclut également des documents comme les statuts de l’entreprise.

- Contrôle et validation : Les documents soumis sont ensuite vérifiés par des solutions RegTech : soit par des systèmes de vérification d’identité automatisés, soit manuellement, soit une alliance des deux comme c’est le cas chez Namirial, et les données sont validées en les croisant avec des bases de données internes et externes.

- Viligance raisonnable : Cette étape critique implique l’identification des Personnes Politiquement Exposées et l’évaluation des risques de blanchiment d’argent. Elle requiert le croisement des informations avec des bases de données internationales pour assurer l’intégrité du client.

- Surveillance continue : Finalement, une surveillance régulière est mise en place pour détecter toute activité suspecte parmi les transactions et comportements des clients. Cette surveillance aide les banques à ajuster continuellement les profils de risque et à rester en conformité avec les réglementations en vigueur.

- KYC dans l'assurance : définition et enjeux

- Qu'est-ce que le KYC dans la crypto ?

- Quelle est la différence entre KYC, KYT et KYB ?

- Quelle solution KYC choisir pour un onboarding client 100% conforme ?

- Comment faire un KYC ? Procédure en 7 étapes

Contactez-nous !

Remplissez le formulaire et nous prendrons contact avec vous dans les plus brefs délais.

Vous pourrez découvrir :

- Comment nous pouvons répondre à vos attentes, votre problématique et vos besoins spécifiques

- Une démo personnalisée, vous permettant d’apprécier l’expérience fluide que nous proposons

- Des retours clients et des cas d’entreprises similaires qui ont intégré nos solutions

- Les avantages, bénéfices et valeur selon votre cas d’usage

Si vous recherchez une assistance pour l’un de nos produits, veuillez contacter votre représentant commercial ou consulter nos pages d’Assistance Technique.